Parket bij de Hoge Raad, 29-09-2020, ECLI:NL:PHR:2020:867, 20/00599

Parket bij de Hoge Raad, 29-09-2020, ECLI:NL:PHR:2020:867, 20/00599

Gegevens

- Instantie

- Parket bij de Hoge Raad

- Datum uitspraak

- 29 september 2020

- Datum publicatie

- 16 oktober 2020

- ECLI

- ECLI:NL:PHR:2020:867

- Formele relaties

- Arrest Hoge Raad: ECLI:NL:HR:2021:1716

- Zaaknummer

- 20/00599

Inhoudsindicatie

A-G Niessen heeft conclusie genomen in een zaak over de vraag of afwaardering van een tbs-vordering terecht is geweigerd.

Belanghebbende heeft een vordering ter beschikking gesteld aan een vennootschap waarvan hij de helft van de aandelen houdt. In 2011 wenst hij de vordering af te waarderen met 25% van de nominale waarde op basis van een berekening van de ‘economische waarde’ van de onderneming van de vennootschap. De Inspecteur heeft de afwaardering geweigerd. In geschil is of de afwaardering terecht is geweigerd.

De rechtbank Noord-Holland heeft het beroep van belanghebbende ongegrond verklaard. Naar het oordeel van de Rechtbank heeft belanghebbende de door hem gestelde lagere waarde van de vordering niet aannemelijk gemaakt. Hierbij wijst de Rechtbank erop dat de berekening niet inzichtelijk maakt hoe deze waarde is bepaald en dat bij deze berekening is uitgegaan van de bedrijfsresultaten van daaropvolgende jaren. Overigens biedt, aldus de Rechtbank, de vermogenspositie van de vennootschap op zichzelf onvoldoende aanknopingspunten voor de afwaardering.

Het gerechtshof Amsterdam heeft het hoger beroep van belanghebbende ongegrond verklaard. Het Hof verenigt zich met het oordeel van de Rechtbank en de gronden waarop dit oordeel berust. Daaraan voegt het Hof toe dat de berekening aansluit bij feiten die bekend zouden zijn bij het einde van het eerste exploitatiejaar van de vennootschap op 31 maart 2012, welk tijdstip niet gelijk is aan het tijdstip waarop de afwaardering moet worden beoordeeld, namelijk 31 december 2011. Ook wijst het Hof erop dat de berekening is gebaseerd op stukken die dateren van ver na het tijdstip waarop de afwaardering betrekking heeft en zonder nadere onderbouwing onvoldoende zeggen over de gang van zaken voorafgaand aan dat tijdstip.

In cassatie richt belanghebbende diverse motiveringsklachten tegen de oordelen van het Hof. Deze klachten komen erop neer dat het Hof deze oordelen ten onrechte heeft gegrond op onjuiste gevolgtrekkingen van de Inspecteur over de berekening.

Volgens A-G Niessen is de (lagere) bedrijfswaarde als waarderingsgrondslag van belang voor de door belanghebbende gewenste afwaardering. Voor schuldvorderingen komt de bedrijfswaarde doorgaans overeen met de waarde in het economische verkeer, dus de som van de toekomstige kasstromen aan rente- en aflossingstermijnen die worden verwacht per balansdatum en zijn verdisconteerd naar de desbetreffende balansdatum tegen de risicovrije rente vermeerderd met een opslag voor het toepasselijke risico. Het is een kwestie van feitelijke aard om de bedrijfswaarde van een schuldvordering vast te stellen.

De A-G merkt op dat niettemin het vaststellen van de bedrijfswaarde in tweeërlei opzicht een rechtskundige kwestie raakt. Ten eerste, feiten die niet van belang zijn voor het verdisconteren van de verwachte rente- en aflossingstermijnen naar de desbetreffende balansdatum, kunnen een afwaardering niet staven en het rechterlijk oordeel hierover in cassatie niet aantasten. Ten tweede, feiten die optreden na de desbetreffende balansdatum kunnen noch een afwaardering noch cassatie van het rechterlijk oordeel hierover steunen.

Uit de berekening leidt de A-G af dat ter bepaling van de ‘economische waarde’ van de onderneming van de vennootschap rekening is gehouden met een verwachte perpetueel gelijkblijvende kasstroom die bij benadering is ontleend aan het hoogste bedrijfsresultaat in de boekjaren 2011-2012 tot en met 2015-2016. Volgens de A-G is de berekening aldus gegrond op feiten die niet bestaan op 31 december 2011 en (dus) niet de afwaardering kunnen onderbouwen. Immers, pas na die balansdatum ontstaat het bedrijfsresultaat over 2012-2013, ontstaan de bedrijfsresultaten over de boekjaren tot en met 2015-2016 en blijkt in welk boekjaar het hoogste bedrijfsresultaat is behaald.

Met zijn klacht dat het Hof onjuiste gevolgtrekkingen heeft verbonden aan de berekening, gaat belanghebbende ervan uit dat goed koopmansgebruik toestaat de waardering van de vordering (mede) te gronden op feiten die eerst zijn opgetreden na de balansdatum. De A-G acht dat uitgangspunt onjuist. De klacht faalt derhalve.

De conclusie strekt tot het ongegrond verklaren van het beroep in cassatie van belanghebbende.

Conclusie

PROCUREUR-GENERAAL

BIJ DE

HOGE RAAD DER NEDERLANDEN

Nummer 20/00599

Datum 29 september 2020

Kamer III

Onderwerp/tijdvak IB / PVV 2011

Nr. Gerechtshof 18/00622

Nr. Rechtbank 16/5566

CONCLUSIE

R.E.C.M. Niessen

in de zaak van

[X]

tegen

de Staatssecretaris van Financiën

In geschil is of afwaardering van een tbs-vordering terecht is geweigerd.

1 Procesverloop

Aan [X] te Nieuw-Zeeland (hierna: belanghebbende) is de aanslag IB / PVV1 2011 opgelegd naar een belastbaar inkomen uit werk en woning van € 213.452 en een belastbaar inkomen uit sparen en beleggen van € 1.802.

Na daartegen gemaakt bezwaar, is de aanslag gehandhaafd bij uitspraak van de Inspecteur2.

Belanghebbende heeft tegen de uitspraak van de Inspecteur beroep ingesteld bij de Rechtbank3. De Rechtbank heeft het beroep ongegrond verklaard.4

Tegen de uitspraak van de Rechtbank heeft belanghebbende hoger beroep ingesteld bij het Hof5. Het Hof heeft het hoger beroep ongegrond verklaard.6

Belanghebbende heeft tijdig en regelmatig beroep in cassatie ingesteld tegen de uitspraak van het Hof. De Staatssecretaris7 heeft een verweerschrift ingediend. Belanghebbende heeft niet gereageerd op het verweerschrift met het indienen van een conclusie van repliek.

2 De feiten en het geding in feitelijke instanties

Het Hof is uitgegaan van de door de Rechtbank vastgestelde – en in hoger beroep onbestreden – feiten. De Rechtbank heeft de feiten vastgesteld als volgt:

1. Eiser (geboren [in] 1955) en zijn echtgenote (hierna: tezamen als eisers aangeduid) exploiteerden tot 24 januari 2011 een restaurant annex partycentrum in [Q] in de vorm van een vennootschap onder firma (vof). De onderneming is nadien verkocht en de vof gestaakt. Eisers zijn in het jaar 2012 geëmigreerd naar Nieuw-Zeeland.

2. In het jaar 2008 hebben eisers [E] Ltd. (hierna: de Ltd.) opgericht. Eisers zijn elk voor 50 percent aandeelhouder in de Ltd. Ook zijn ze allebei directeur van de Ltd. De Ltd. exploiteert een restaurant in Nieuw-Zeeland en verhuurt onder andere accommodatie aan kampeerders. De Ltd. is sinds 26 januari 2011 operationeel. Het boekjaar van de Ltd. loopt van 1 april tot en met 31 maart.

3. Eiser heeft in de jaren 2008 tot en met 2011 gelden verstrekt aan de Ltd. Hierna volgt een overzicht van de door eiser verstrekte bedragen.

|

31-12-2008 |

€ 141.011 |

|

31-12-2009 |

€ 236.001 |

|

31-12-2010 |

€ 391.985 |

|

31-12-2011 |

€ 293.988 |

De gelden zijn in de aangiftebiljetten IB/PVV aangegeven als ter beschikking gestelde vermogensbestanddelen aan de Ltd. Uit het aangiftebiljet IB/PVV van het onderhavige jaar blijkt dat eiser de vordering met 25 percent (€ 97.996) heeft afgewaardeerd tot op € 293.988. Door de echtgenote van eiser worden voor dezelfde bedragen gelden verstrekt aan de Ltd. Haar vordering op de Ltd. is in het onderhavige jaar ook met € 97.996 afgewaardeerd.

4. Met betrekking tot de geldverstrekking van eisers is met dagtekening op 13 augustus 2013 een leningsovereenkomst opgesteld tussen eisers (in de overeenkomst tezamen aangeduid als ‘geldgever’) en de Ltd. (aangeduid als ‘geldnemer’). In de leningsovereenkomst is voor zover van belang het volgende vermeld:

“(...)

in aanmerking nemende dat:

Geldnemer per 31 december 2011 een bedrag groot € 783.970 van geldgever heeft geleend, hierna te noemen: “de geldlening”:

Geldgever en geldnemer thans de voorwaarden van voornoemde geldlening welke reeds in een eerdere fase mondeling waren overeengekomen, thans schriftelijk wensen vast te leggen.

zijn overeengekomen als volgt:

1. Geldgever verklaart geldnemer te lenen, gelijk geldnemer verklaart van geldgever te lenen een bedrag ter grootte van € 783.970,- (...)

2. Over de lening of het restant daarvan zal geldnemer aan geldgever met ingang van de dag dat de geldlening, al dan niet in gedeelten, is opgenomen een rente verschuldigd zijn van 5% per jaar, voor de eerstvolgende maal op 31 december 2012. Dit rentepercentage geldt tot 31 december 2022.

3. Aflossing dient te geschieden in jaarlijkse termijnen van ieder € 78.397 voor het eerst op 31 december 2013. De geldlening dient uiterlijk op 31 december 2022 in zijn geheel te zijn afgelost.

(...)

5. Geldnemer is gehouden op eerste aanvraag van geldgever een recht van hypotheek te vestigen, dan wel een vergelijkbaar buitenlands recht, op het onroerend goed van geldnemer in Nieuw Zeeland. (...)

(...)

7. Indien het door geldnemer aan de geldgever verschuldigde niet op de verschijndag mocht zijn voldaan, kan geldgever aan de geldnemer over het niet tijdig betaalde bedrag een boeterente in rekening brengen tegen het in punt 2 van deze overeenkomst genoemde percentage.

(...)

9. Het door de geldnemer verschuldigde is terstond en zonder opzegging, ingebrekestelling of andere formaliteit opeisbaar in de volgende gevallen:

a. Indien de geldnemer nalatig is in nakoming van, of in strijd handelen met een bepaling van deze akte;

(...)”

5. Tot de gedingstukken behoren de jaarstukken van de jaren 2009 (31 maart 2009) tot en met 2015 (31 maart 2015) van de Ltd. De bedragen in de jaarstukken zijn opgenomen in Nieuw-Zeelandse dollars. In de jaarstukken zijn de door eisers verstrekte gelden verantwoord onder de balanspost ‘Current Liabilities’, met als omschrijving ‘Shareholders Avances’. In de jaarstukken zijn geen rentekosten vermeld.

6. De Ltd. heeft in het jaar 2008 onroerend goed gekocht. Het onroerend goed staat in de jaren 2009 tot en met 2012 voor de volgende bedragen opgenomen op de balans: $ 609.910 (31 maart 2009), $ 609.732 (31 maart 2010), $ 1.241.571 (31 maart 2011) en $ 1.275.116 (31 maart 2012). Volgens de jaarstukken van de Ltd. is na aankoop van het onroerend goed (oktober 2008) tot 1 januari 2011 niet geïnvesteerd in het onroerend goed. Volgens de ‘Taxation Depreciation Schedule’ bij de jaarstukken heeft de Ltd. op 1 januari 2011, de volgende investeringen gedaan:

|

Restaurant |

$ 483.687 |

|

Carpark |

$ 69.367 |

|

Electrical |

$ 17.779 |

|

Plumbing |

$ 67.200 |

7. Het vermogen van de Ltd. bedraagt volgens de jaarstukken achtereenvolgens:

|

31-3-2009 |

-/- $ 4.968 |

|

31-3-2010 |

-/- $ 11.313 |

|

31-3-2011 |

-/- $ 77.730 |

|

31-3-2012 |

-/- $ 143.220 |

|

31-3-2013 |

-/- $ 82.498 |

|

31-3-2014 |

-/- $ 81.972 |

|

31-3-2015 |

-/- $ 83.479 |

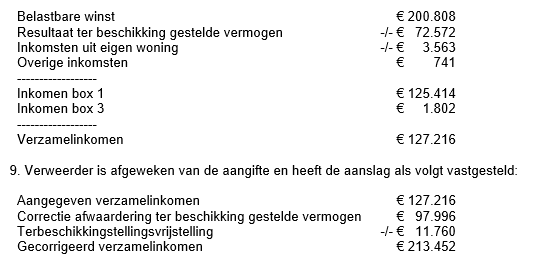

8. Eiser heeft op 16 november 2012 een aangiftebiljet IB/PVV over het jaar 2011 ingediend. Het verzamelinkomen ten bedrage van € 127.216 is als volgt samengesteld:

Daarnaast heeft het Hof aanvullende feiten vastgesteld als volgt:

Volgens een ter zitting van de rechtbank verstrekt overzicht zijn in de jaren 2008/09 tot en met 2011/12 de volgende bedragen in [E] Ltd. (hierna: de Ltd) geïnvesteerd:

In een ongedateerd schrijven van belanghebbende is onder meer het volgende vermeld:

“In mei 2008 hebben we diverse stappen gezet om te komen tot de realisatie van onze plannen (...). (...) We staken al ons geld in dit project omdat we ervan overtuigd waren dat het een goed plan was. Het is nog steeds geen slecht plan.

Dat wij minstens een jaar vertraging hebben opgelopen als gevolg van de lokale regelgeving inzake vergunningen waardoor de aanloopkosten enorm opliepen en wij (...) vervolgens geconfronteerd werden met een banken crisis, waardoor banken feitelijk geen geld meer wilden uitlenen (...).

En in 2014 het begin van een recessie in de voor ons district enorm belangrijke economische peilers, te weten de zuivel en de olie industrie, was iets dat wij (...) niet hebben kunnen voorzien;

(...)

Dat we gedurende het eerste volledige boekjaar al ontdekten dat we problemen op financieel gebied zouden krijgen, had te maken met voor ons toch wel onvoorziene factoren.

De belangrijkste was de arbeidsethiek van werknemers en de loonkosten per uur.

(...)

Ook de op voorhand in de prognoses gebudgetteerde omzet met de lodges was in 2010 komen te vervallen, omdat de lokale overheid (in tegenstelling tot wat op voorhand min of meer was toegezegd) geen toestemming gaf voor de bouw.

(...)”

In twee (ter zitting van de rechtbank overgelegde) e-mails van belanghebbende aan gemachtigde van 6 juli 2018 is onder meer het volgende vermeld:

“Alle opstal[l]en staan op 1 stuk grond en je kunt alleen alles verkopen maar niet de delen. (...) En ... er is echt niemand die dit complex voor veel geld gaat kopen. Temeer niet omdat het restaurant verlies draait.

Bijkomend probleem is dat de grond titel ook niet meer gesplitst kan worden.

(...)

Allerlei aannames bleken naderhand niet verwezenlijkt te kunnen worden omdat we geen toestemming kregen om lodges te bouwen bijvoorbeeld.

Ook de salariskosten vallen in New Zealand hoger uit dan verwacht en zeker in vergelijking met Nederland. Nog niet eens zozeer omdat de salarissen veel hoger zijn, ... maar omdat er minder efficiënt gewerkt wordt en je dus meer personeel nodig hebt (...).

(...)

Ik heb een gedegen business achtergrond, heb jarenlang bedrijven gemanaged met succes en heb nog nooit eerder een bedrijf gerund dat verlies leed enig jaar.

Eigenlijk valt het verlies dat we hier afgelopen jaren hebben geleden enorm mee als je in ogenschouw neemt hoe de economie hier in elkaar is geklapt.

(...)”

In een brief aan belanghebbende van [D] te [R] (Nieuw-Zeeland) van 1 oktober 2010 is onder meer het volgende vermeld:

“LOAN FROM [B] & [C]

We have met with your brother [B] today in relation to the loan of $250,250.

We understand that the loan is to be secured by way of 1st registered mortgage over your company’s address at (...) [S] and a General Security Agreement in relation to the company’s assets.”

De rente over de onder 2.4.1 bedoelde lening van de broer aan de Ltd bedraagt 6,05%.

In een ‘memo’ van [F] van 14 november 2019 is onder meer het volgende vermeld:

“Betreft: [E] c.s. – Ondernemingswaardering [Ltd]

(...)

Het object van waardering is de onderneming van [Ltd]. [Ltd] exploiteert, na opzet in 2008 t/m 2010 een camping en bijbehorende taverne in Nieuw Zeeland .

(...)

In de periode van de opzet t/m boekjaar 2011/2012 is [Ltd] verlieslatend gebleken. In 2012/2013 is de exploitatie beperkt winstgevend gebleken. In de drie opvolgende jaren is de exploitatie bij benadering kostendekkend gebleken, doch onvoldoende om de lening o/g van belanghebbende terug te betalen.

(...)

Dat resultaten lager zouden gaan uitvallen dan op voorhand bij aanvang van de onderneming voorzien, was in de loop van het eerste volledige exploitatiejaar 2011/2012 dat eindigde op 31 maart 2012 duidelijk.

Kort samengevat:

- Beduidend lagere bruto marges (2011/12 – 63%) dan in Nederland;

- Beduidend hogere loonkosten dan op voorhand voorzien; en

- Geen toestemming voor de bouw van lodges (...).

Factoren waarvan eind 2011 al vaststond dat deze niet in belangrijke mate zouden wijzigen en dus ook het op voorhand geprognotiseerde resultaat in de jaren na 2011/12 naar verwachting negatief zouden beïnvloeden, hetgeen ook is geschied.

(...)

On de economische waarde van de onderneming van [Ltd] is zijn de directe en indirecte opbrengstwaarde beoordeeld.

(...)

In deze DCF-calculatie zijn de volgende uitgangspunten gehanteerd:

- Een eeuwigdurende positieve vrije geldstroom, gebaseerd op:

- Een EBIT in lijn met het meest winstgevend jaar in de historie van [Ltd] (...);

- Een normale belastingdruk in Nieuw Zeeland; en

- Herinvesteringen van 50% van de jaarlijkse afschrijvingen (...); alsmede

- Een conservatieve discount rate van 10%, gegeven de start-up fase van de activiteiten van [Ltd].

(...)

Afwaardering vordering

De economische waarde (berekende op basis van de indirecte opbrengstwaarde) van de activiteiten/activa van [Ltd], bedroeg per 31 maart 2012 derhalve NZ$ 592.000. De door belanghebbende verstrekte lening bedroeg per eind 2011 NZ$ 1.460.535 (EUR 783.970; 2 x EUR 391.985).

(...)

Een afwaardering van de lening met 57,75% lijkt op basis van de gecalculeerde economische waarde van de activiteiten / activa van [Ltd] gerechtvaardigd.”

Rechtbank Noord-Holland

Voor de Rechtbank was tussen partijen in geschil of, voor zover thans van belang, de geldverstrekking8 van belanghebbende aan [E] Ltd. (hierna: de vennootschap) moet worden aangemerkt als onzakelijke lening en, zo nee, of deze geldverstrekking terecht is afgewaardeerd ten laste van het inkomen uit werk en woning.

Naar het oordeel van de Rechtbank kan in het midden blijven of de geldverstrekking een onzakelijke lening is. Hiertoe overweegt de Rechtbank dat ongeacht het antwoord op deze vraag de afwaardering niet ten laste kan komen van het inkomen uit werk en woning.

Voor het antwoord op de vraag of de afwaardering ten laste kan komen van het inkomen uit werk en woning, stelt de Rechtbank voorop dat de bepaling van het resultaat van de geldverstrekking plaatsvindt op basis van goed koopmansgebruik en dat belanghebbende aannemelijk moet maken dat op de balansdatum van 31 december 2011 een verlies in aanmerking mag worden genomen op deze geldverstrekking. Naar het oordeel van de Rechtbank heeft belanghebbende de door hem gestelde waarde van de geldverstrekking niet aannemelijk gemaakt. Hierbij wijst de Rechtbank erop dat de door hem overgelegde berekening niet inzichtelijk maakt hoe deze waarde is bepaald en dat bij deze berekening is uitgegaan van de bedrijfsresultaten van daaropvolgende jaren. De Rechtbank verwerpt de stelling van belanghebbende dat de executiewaarde van het onroerend goed van de vennootschap van belang is voor de door hem overgelegde berekening, op de grond dat belanghebbende deze executiewaarde niet aannemelijk heeft gemaakt. Daarnaast biedt de vermogenspositie van de vennootschap op zichzelf onvoldoende aanknopingspunten voor de afwaardering, aldus de Rechtbank.

Gerechtshof Amsterdam

Voor het Hof was tussen partijen eveneens in geschil of de geldverstrekking een onzakelijke lening is en, zo nee, of deze geldverstrekking terecht is afgewaardeerd ten laste van het inkomen uit werk en woning.

Het Hof is veronderstellenderwijs ervan uitgegaan dat de Inspecteur niet aannemelijk heeft gemaakt dat de geldverstrekking onder onzakelijke voorwaarden is verstrekt of tijdens de looptijd onzakelijk is geworden door handelen of nalaten van de crediteur.9

Vervolgens stelt het Hof voorop dat naar de maatstaven van goed koopmansgebruik dient te worden beoordeeld of de afwaardering van de geldverstrekking is geoorloofd en dat de bewijslast van de feitelijke gronden voor deze afwaardering rust op belanghebbende. Het Hof verenigt zich met de gronden waarop de Rechtbank heeft geoordeeld dat de door belanghebbende gestelde waarde niet aannemelijk is gemaakt.10

Het Hof voegt nog toe dat de berekening van deze waarde aansluit bij feiten die bekend zouden zijn bij het einde van het eerste exploitatiejaar van de vennootschap op 31 maart 2012, welk tijdstip niet gelijk is aan het tijdstip waarop de afwaardering moet worden beoordeeld, namelijk 31 december 2011.11 Ook wijst het Hof erop dat de berekening van de waarde is gebaseerd op stukken die dateren van ver na het tijdstip waarop de afwaardering betrekking heeft. Deze stukken zeggen zonder nadere onderbouwing onvoldoende over de gang van zaken voorafgaand aan dat tijdstip en zien deels op omstandigheden die zich nadien hebben voorgedaan, aldus het Hof.12 Tot slot constateert het Hof dat de vennootschap op 31 maart 2011 en 31 maart 2012 heeft geïnvesteerd in vastgoed, wat volgens het Hof niet alleen erop duidt dat het ook in 2011 ondernemingsgewijs verantwoord is geacht om de investering van de vennootschap in vastgoed uit te breiden maar ook dat dit vastgoed een substantiële waarde vertegenwoordigt.13

3 Het geding in cassatie

In cassatie richt belanghebbende diverse motiveringsklachten tegen het oordeel van het Hof dat de door hem gestelde waarde niet aannemelijk is gemaakt. Deze klachten komen neer op de stelling dat het Hof dit oordeel ten onrechte heeft gegrond op onjuiste gevolgtrekkingen van de Inspecteur over de berekening van die waarde.

Voordat ik inga op de aangevoerde klachten van belanghebbende, bespreek ik de regels van goed koopmansgebruik voor de waardering van schuldvorderingen en voor de afwaardering daarvan (zie 3.3-3.17). Vervolgens ga ik na welke feiten volgens goed koopmansgebruik relevant zijn voor de afwaardering van schuldvorderingen (zie 3.18-3.23). Daarna behandel ik de klachten (zie 3.24-3.29).

De (af)waardering van een schuldvordering volgens goed koopmansgebruik

Het resultaat uit een werkzaamheid dat een belastingplichtige in enig jaar geniet ter zake van het aangaan of hebben van een schuldvordering op een vennootschap waarin hij een aanmerkelijk belang houdt, zoals de geldverstrekking van belanghebbende aan de vennootschap (hierna: de tbs-vordering), wordt bepaald met inachtneming van goed koopmansgebruik.14 De Wet inkomstenbelasting 2001 (hierna: de Wet IB 2001) bevat geen aanvullende of afwijkende voorschriften voor de waardering van de tot een werkzaamheid behorende schuldvordering; daarvoor zijn uitsluitend de regels van goed koopmansgebruik beslissend.15

Doorgaans worden schuldvorderingen die in de eigen werkzaamheid (of onderneming) zijn voortgebracht, onvoorwaardelijk zijn en volwaardig zijn, in overeenstemming met goed koopmansgebruik gewaardeerd op hun nominale waarde.16 In zekere zin vertegenwoordigt hun nominale waarde de ‘voortbrengingskosten’ van dergelijke schuldvorderingen, namelijk de waarde van geldmiddelen die na aanwending ter verstrekking van een schuldvordering niet langer anderszins zijn te benutten in de eigen werkzaamheid (of onderneming).

In voorkomende gevallen duldt of gebiedt goed koopmansgebruik voor schuldvorderingen een andere waarderingsgrondslag.17 Een andere grondslag voor renteloze of (langlopende) laagrentende schuldvorderingen is waardering onder pari.18 Voor waardering onder pari zijn twee comptabele varianten denkbaar, en wel de disagiovariant en de parivariant. In beide varianten komt dezelfde renteopbrengst tot uitdrukking in de winst. Aangenomen mag dan worden dat de parivariant evenzeer strookt met goed koopmansgebruik als de disagiovariant.

In de disagiovariant stelt de belastingplichtige op het moment van verstrekking de schuldvordering te boek voor de contante waarde en het verschil met de nominale waarde als disagio. In de boekjaren na verstrekking wordt de boekwaarde van de schuldvordering opgewaardeerd in zodanige jaarlijkse delen dat de winst effectief een renteopbrengst uitdrukt die gelijk is aan de marktrente ter zake van de boekwaarde van de schuldvordering (aan het begin van het desbetreffende boekjaar).19 In de parivariant stelt de belastingplichtige bij verstrekking de schuldvordering te boek voor de nominale waarde en het verschil met de nominale waarde als transitorische passiefpost. In de boekjaren na verstrekking valt de transitorische passiefpost vrij ten gunste van de winst.

Voor schulden is waardering onder pari verplicht in gevallen waarin de contante waarde relatief en absoluut aanmerkelijk geringer is dan de nominale waarde; in andere gevallen staat goed koopmansgebruik waardering onder pari toe voor schulden.20 In de literatuur wordt algemeen aangenomen dat hetzelfde geldt voor schuldvorderingen.21

Een andere grondslag voor hoogrentende schuldvorderingen is waardering boven pari,22 in een parivariant of een agiovariant. In de agiovariant boekt de belastingplichtige ten tijde van verstrekking de schuldvordering voor de contante waarde en het verschil met de nominale waarde als agio. Nadien wordt de boekwaarde van de schuldvordering van jaar tot jaar afgewaardeerd en valt een renteopbrengst in de winst die effectief gelijk is aan de marktrente over de boekwaarde van de schuldvordering (aan het begin van het desbetreffende jaar).23 De parivariant brengt dezelfde renteopbrengst tot uitdrukking, zij het nu doordat het agio als transitorische actiefpost jaarlijks vrijvalt ten laste van de winst.

Waardering boven pari is verplicht voor schuldvorderingen die bij uitgifte een meer dan marginale overwaarde hebben en zijn bestemd om te worden aangehouden tot aflossing.24 Aangenomen mag worden dat, naar analogie van laagrentende schuldvorderingen waarvan de contante waarde niet aanmerkelijk verschilt van de nominale waarde, waardering boven pari is toegestaan voor schuldvorderingen met een marginale overwaarde.

In de bestreden uitspraak ligt mijns inziens besloten dat belanghebbende in beginsel – dus: buiten de door hem gewenste afwaardering – uitgaat van de nominale waarde ter waardering van de tbs-vordering. Dit zou niet stroken met goed koopmansgebruik als de tbs-vordering laagrentend is met een relatief en absoluut aanmerkelijk geringere contante waarde (zie 3.7) of (omgekeerd) hoogrentend is met een aanmerkelijke overwaarde (zie 3.9). Het Hof heeft dit uitgangspunt niet beoordeeld omdat het in het midden heeft gelaten of de jaarlijkse rente van 5% onzakelijk is en, zo ja, kan worden verzakelijkt (zie 2.7). Deze benadering lijkt mij niet geheel zuiver in gevallen waarin in geschil is of goed koopmansgebruik verplicht tot een lagere waardering van een schuldvordering dan de nominale waarde op grond van de marktrente. Die gevallen veronderstellen namelijk een markt(rente) – althans, een onafhankelijke derde die bereid zou zijn geweest tegen een niet in wezen winstdelende rente eenzelfde lening te verstrekken onder overigens dezelfde voorwaarden en omstandigheden als de schuldvordering.25

Niettemin meen ik dat in dit geval bij de waardering van de tbs-vordering geen betekenis toekomt aan de marktrente. Uit de door de Rechtbank vastgestelde – en in cassatie onbestreden – feiten (zie 2.1) maak ik op dat de tbs-vordering een vaste rente draagt (van jaarlijks 5%) en een vaste looptijd kent (tot 31 december 2022). Tevens meen ik dat de door het Hof aangevulde – en in cassatie eveneens onbestreden – feiten (zie 2.2) geen andere gevolgtrekking toelaten dan dat belanghebbende de tbs-vordering zal aanhouden tot de aflossingsdatum. Met name wijs ik erop dat belanghebbende naar zijn zeggen de tbs‐vordering heeft verstrekt ter financiering van een project dat naar zijn overtuiging (nog steeds) goed is.26

Mijns inziens is (de ontwikkeling van) de marktrente niet van belang voor de waardering van een vastrentende schuldvordering die zal worden aangehouden tot het einde van de vaste looptijd. In dit verband memoreer ik HR BNB 1970/177,27 dat ziet op de waardering van obligaties die bestemd zijn te worden aangehouden tot de aflossingsdatum. Dit arrest heeft beslist:

(...) dat 's Hofs vaststelling dat de onderhavige obligaties in belangh.s onderneming waren bestemd om te worden aangehouden tot de uitloting, zou kunnen leiden tot de gevolgtrekking dat aan de daling van de beurskoers van die obligaties voor de berekening van de jaarlijkse winst van belangh. geen betekenis toekomt en waardering naar lagere beurskoers dus niet met g.k.g. in overeenstemming is;

dat die gevolgtrekking echter onjuist zou zijn, indien op het ontstaan van omstandigheden die belangh. zouden nopen ten aanzien van het geheel of althans een belangrijk deel van die obligaties van die bestemming af te wijken en daardoor verlies te nemen, een zodanige kans bestaat, dat een goed koopman in redelijkheid kan oordelen dat daarmede reeds thans behoort te worden rekening gehouden; (...)

De beurswaarde van een obligatie is afhankelijk van de marktrente (en van de solvabiliteit van de schuldenaar). Als deze beurswaarde – en daarmee de marktrente – niet van belang is voor de waardering van een obligatie zolang de obligatie wordt aangehouden tot de aflossingsdatum,28 dan volgt daaruit mijns inziens dat de marktrente net zo min van belang is voor de waardering van niet-beursgenoteerde, vastrentende schuldvorderingen zolang zij worden aangehouden tot de aflossingsdatum.29 Hierbij merk ik op dat de marktrente evenmin van belang is voor de waardering van rentedragende schulden met een vaste rente waarvoor het voornemen bestaat de schuld voort te zetten.30

Daarom acht ik het niet onjuist dat partijen in beginsel zijn uitgegaan van de nominale waarde van de tbs-vordering en ook niet onjuist dat het Hof partijen heeft gevolgd in dit uitgangspunt.

Als waarderingsgrondslag is de (lagere) bedrijfswaarde van belang voor de door belanghebbende gewenste afwaardering van de tbs-vordering. Voor schuldvorderingen heeft als uitgangspunt te gelden dat de bedrijfswaarde overeenkomt met de waarde in het economische verkeer.31 Deze waarde is uiteraard gelijk aan de som van de toekomstige kasstromen aan rente- en aflossingstermijnen die worden verwacht per balansdatum en zijn verdisconteerd naar de desbetreffende balansdatum tegen de risicovrije rente vermeerderd met een opslag voor het toepasselijke risico. Bij een schuldvordering kan de waarde in het economische verkeer minder bedragen dan de nominale waarde onder meer32 doordat de solvabiliteit van de schuldenaar verslechtert.33

Als een schuldvordering onvolwaardig wordt doordat de solvabiliteit van de schuldenaar verslechtert, staat goed koopmansgebruik afwaardering naar lagere bedrijfswaarde toe.34 Goed koopmansgebruik verplicht zelfs tot deze afwaardering als de bedrijfswaarde van de schuldvordering duurzaam is gedaald tot onder de nominale waarde.35 Het verplicht bovendien – of: eveneens – tot die afwaardering als een zodanige vermindering van de bedrijfswaarde is opgetreden dat het achterwege laten van een afwaardering niet strookt met goed koopmansgebruik.36 Dit suggereert niet zozeer een vermindering van bestendige aard maar van een bepaalde absolute of relatieve omvang.

Het is een kwestie van feitelijke aard om de bedrijfswaarde van een schuldvordering vast te stellen.37 Dit betekent dat het rechterlijk oordeel over de feiten en omstandigheden die zijn aangedragen ter staving van de (lagere) bedrijfswaarde van een schuldvordering, in cassatie onaantastbaar is, tenzij het onbegrijpelijk is of niet naar behoren is gemotiveerd.

De voor (af)waardering van belang zijnde feiten en omstandigheden

In tweeërlei opzicht raakt het vaststellen van de bedrijfswaarde van een schuldvordering toch een rechtskundige kwestie. Ten eerste, feiten die niet van belang zijn voor het verdisconteren van de verwachte rente- en aflossingstermijnen naar de desbetreffende balansdatum, kunnen een afwaardering niet staven en het rechterlijk oordeel hierover in cassatie niet aantasten. Ten tweede, feiten die optreden na de desbetreffende balansdatum kunnen noch een afwaardering noch cassatie van het rechterlijk oordeel hierover steunen, hoezeer ook dergelijke latere feiten van belang (kunnen) worden geacht voor het verdisconteren van verwachte rente- en aflossingstermijnen. Dit is slechts anders voor zover latere feiten doen inzien welke van de op de desbetreffende balansdatum bestaande feiten van belang zijn voor het vaststellen van de bedrijfswaarde van een schuldvordering naar dezelfde balansdatum.

Het is een gevestigde regel van goed koopmansgebruik dat de winst van enig jaar wordt bepaald met inachtneming van de feiten die zijn opgetreden tot en met de eindbalansdatum van het desbetreffende jaar.38 Van de belastingplichtige wordt evenwel niet verwacht dat hij alwetend is ter zake van de op de eindbalansdatum bestaande feiten. Van hem wordt slechts verlangd de waardering van activa en passiva te richten naar die op de balansdatum bestaande feiten die hem bekend zijn.39 Hij kan zich tenslotte bezwaarlijk richten naar andere op de balansdatum bestaande feiten.

Wel kan de belastingplichtige zich alsnog richten naar op de balansdatum bestaande, hem destijds onbekende feiten voor zover deze feiten hem bekend worden na het verstrijken van de balansdatum en tot het opmaken van de balans. Goed koopmansgebruik verplicht ertoe dat de belastingplichtige hiertoe overgaat. Anders gezegd, hij heeft bij het opmaken van de balans rekening te houden met de hem alsnog bekend geworden, op de balansdatum bestaande feiten.40 Verzuimt de belastingplichtige aanvankelijk een balans op te maken over enig jaar maar doet hij later toch aangifte over dat jaar, dan kan hij bij het doen van aangifte zelfs betrekken de op de balansdatum bestaande feiten die hem bekend zijn geworden tot het tijdstip waarop hij aangifte doet. Goed koopmansgebruik sluit dan aan bij dat tijdstip,41 en bijvoorbeeld niet bij het (eerdere) tijdstip waarop de belastingplichtige anders de balans zou hebben opgemaakt.

Tot het opmaken van de balans (of, bij het aanvankelijke verzuim daartoe, het doen van aangifte) worden de belastingplichtige ook feiten bekend die zich eerst voordoen na de balansdatum. Het is niet in overeenstemming met goed koopmansgebruik de waardering van activa en passiva (mede) te baseren op dergelijke feiten.42 In dit verband is illustratief HR BNB 1982/286.43 Dit arrest gaat over de afwaardering van een schuldvordering die op 31 december 1977 uitstond op een afnemer van de ondernemer. De inspecteur weigerde een (verdere) afwaardering en verwees hiervoor naar de door de afnemer in 1978 en 1979 behaalde bedrijfsresultaten en het bij hem in 1980 aanwezige bedrijfsvermogen. Het arrest beslist:

(...) dat waardering van vorderingen ter bepaling van de jaarlijkse winst volgens goed koopmansgebruik dient te geschieden met inachtneming van alle omstandigheden, waardoor de grootte of de waarde der vordering op de balansdatum kan worden beïnvloed, zoals die omstandigheden de belastingplichtige ten tijde van het opmaken van de balans bekend zijn of na onderzoek bekend kunnen zijn;

dat het Hof heeft geoordeeld dat de Inspecteur in redelijkheid tot een waardering van de vordering op [de afnemer; A-G] op 70% van f 77 046,16 heeft kunnen komen;

dat het Hof dit oordeel onder meer heeft gegrond op de omvang van de jaarwinsten over 1978 en 1979 en van het bedrijfsvermogen per 1 januari 1980 van genoemde afnemer;

dat het Hof aldus ten onrechte betekenis heeft toegekend aan omstandigheden welke belanghebbende eerst bekend konden zijn na het opmaken van de balans per 31 december 1977, volgens 's Hofs vaststellingen: op of omstreeks 13 september 1978;

dat het beroep derhalve in zoverre gegrond is; (...)

Het lijkt anders te liggen voor de waardering van een voorziening voor een na te heffen loonbelastingschuld. In HR BNB 2008/16844 stelde de ondernemer een dergelijke voorziening te mogen handhaven op het bedrag waarvoor de naheffingsaanslag was opgelegd, ook al bleek na het opmaken van de balans dat de materiële belastingschuld lager was. Het arrest verwerpt die stelling:

Het Hof is kennelijk en terecht ervan uitgegaan dat bij de bepaling van de omvang van een ter zake van de over het onderhavige jaar verschuldigde loonbelasting te vormen voorziening rekening moet worden gehouden met alle feiten en omstandigheden die een licht werpen op die materieel verschuldigde loonbelasting, ook indien deze feiten en omstandigheden na het opmaken van de fiscale balans over het onderhavige jaar maar vóór het definitief vaststaan van de aanslag vennootschapsbelasting over dat jaar bekend worden.

Nadien is HR BNB 2014/255 gewezen.45 Dit arrest herhaalt als regel dat de belastingplichtige zich dient te richten naar de op de balansdatum bestaande feiten die hem “ten tijde van het opmaken van de balans ten dienste staan, ook al zijn zij hem eerst na balansdatum bekend geworden”. Daarom houd ik het erop dat HR BNB 2008/168 deze regel slechts nuanceert voor (de hoogte van) een materiële belastingschuld.46

Beoordeling van de klachten

Voor de Rechtbank en het Hof heeft belanghebbende een afwaardering van de tbs-vordering bepleit van € 97.997 ofwel circa 25% van de nominale waarde en een van [F] afkomstige berekening overgelegd ter onderbouwing. Het Hof heeft zich verenigd met het oordeel van de Rechtbank dat die berekening de afwaardering onvoldoende onderbouwt.47 De Rechtbank heeft de berekening onvoldoende geacht (mede) op de grond dat – kort gezegd – de berekening in weerwil van goed koopmansgebruik bedrijfsresultaten van latere jaren meeneemt.48 Belanghebbende klaagt dat dit oordeel is gebaseerd op onjuiste gevolgtrekkingen over de berekening.

In de berekening is een verwachte perpetueel gelijkblijvende kasstroom verdisconteerd tegen een rentevoet ter bepaling van de ‘economische waarde’ van de onderneming van de vennootschap en wordt opgemerkt dat deze waarde gelijk is aan de indirecte opbrengstwaarde van die onderneming (en niet lager is dan de directe opbrengstwaarde). Blijkens de berekening is de aldus berekende economische waarde lager dan de boekwaarde van de activa van de vennootschap. Geconcludeerd wordt dat een afwaardering van 57,75% van de nominale waarde is gerechtvaardigd.

Uit de berekening leid ik af dat de verwachte kasstroom bij benadering is ontleend aan het hoogste bedrijfsresultaat dat is behaald in de boekjaren 2011-2012 tot en met 2015-2016 van de vennootschap.49 In zoverre is de berekening gegrond op feiten die niet bestaan op 31 december 2011 en (dus) niet de afwaardering kunnen onderbouwen. Immers, pas na die balansdatum (a) ontstaat het bedrijfsresultaat over 2012-2013, (b) ontstaan de bedrijfsresultaten over de boekjaren tot en met 2015-2016 en (c) blijkt in welk boekjaar het hoogste bedrijfsresultaat is behaald.50

Voorts heeft het Hof geoordeeld dat de stukken waarop de berekening is gebaseerd, zonder nadere onderbouwing onvoldoende zeggen over de toestand op 31 december 2011 en deels zien op de toestand na die datum.51 Ik versta dit oordeel als ten overvloede, omdat het in 3.24 aangehaalde oordeel van het Hof al zelfstandig de afwijzing van de afwaardering draagt. Hetzelfde geldt voor het oordeel van het Hof dat de berekening aansluit op de balansdatum van de vennootschap (31 maart 2012) en niet bij die van belanghebbende.52 Ook in zoverre is de berekening niet gegrond op feiten die bestaan op 31 december 2011, maar op de boekwaarde van het op 31 maart 2012 bestaande bedrijfsvermogen van de vennootschap.53

Met zijn klacht dat het Hof onjuiste gevolgtrekkingen heeft verbonden aan de berekening, gaat belanghebbende ervan uit dat goed koopmansgebruik toestaat de waardering van de tbs-vordering (mede) te gronden op feiten die eerst zijn opgetreden na de balansdatum. Dat uitgangspunt is onjuist. De klacht faalt derhalve.

Ook heeft het Hof belanghebbende tegengeworpen dat de vennootschap op 31 maart 2011 en 31 maart 2012 substantiële bedragen heeft geïnvesteerd in vastgoed.54 Voor zover de op 31 maart 2012 verrichte investering zou berusten op feiten die zijn opgetreden na 31 december 2011, lijkt mij deze tegenwerping niet zuiver. Of dat zo is, kan evenwel blijven rusten. In cassatie bestrijdt belanghebbende naar eigen zeggen deze tegenwerping niet.55